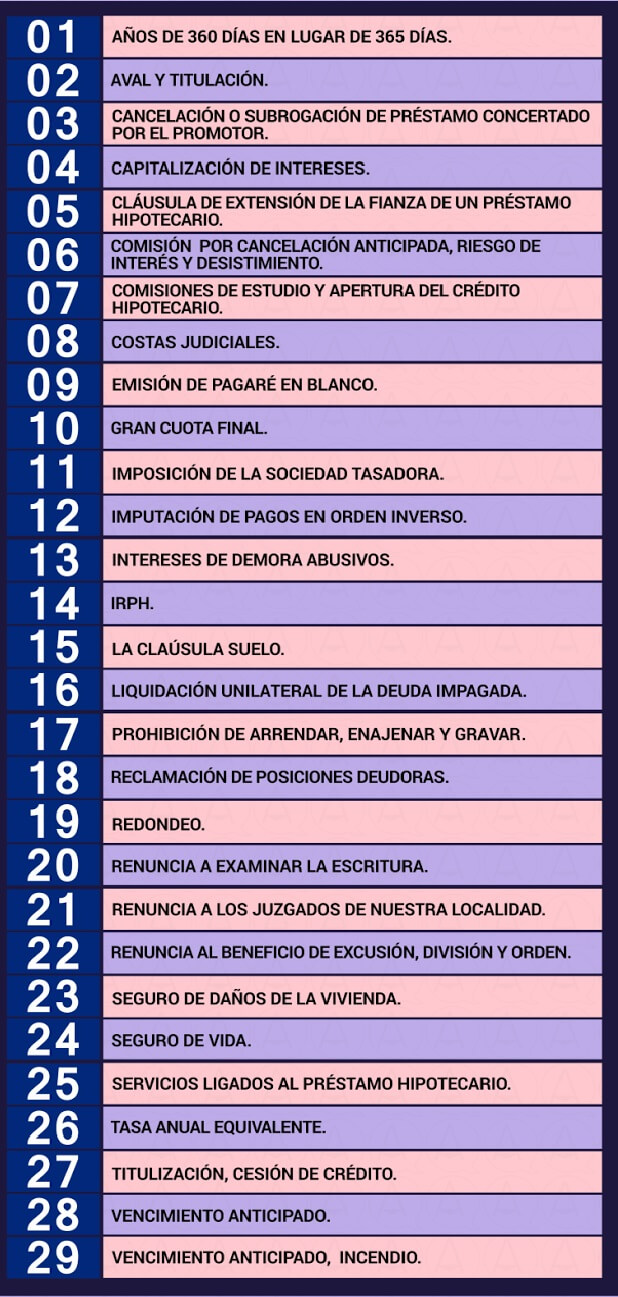

29 Cláusulas abusivas que los bancos aplican en sus diferentes modalidades de préstamos.

¡Libérate de ellas!

Para ello la única forma eficaz es la demanda judicial.

Los préstamos hipotecarios son los más afectados por las cláusulas abusivas.

A continuación proporcionamos todas las claves para detectar las cláusulas abusivas que los bancos suelen imponer en sus distintos productos. Los préstamos hipotecarios son los más afectados tanto por el número de cláusulas como por el volumen de las cantidades que nos pueden cobrar de más.

Exponemos un listado de cláusulas abusivas muchas de ellas declaradas nulas por sentencias firmes. En otros casos la nulidad de las cláusulas no está en la misma cláusula en sí, sino en la actuación del banco cuando no ejerce de manera transparente y no explica detalladamente el funcionamiento y evolución de las mismas.

29 cláusulas abusivas que suelen contener los contratos de tipo financiero, hipotecas, prestamos, etc..

01- AÑOS DE 360 DÍAS EN LUGAR DE 365 DÍAS.

Empezamos con una cláusula que parece una broma pero no lo es, el banco unilateralmente falsea la realidad y para sus cálculos impone que el año tiene 360 días en lugar de 365.

Si firmamos un interés del 6% al dividirlo por 360 tenemos que pagamos por día un 0,01666%. Cuando el cálculo correcto sería dividir el 6% por 365 y tenemos que pagamos por día un 0,01643%.

El Banco nos cobra cada mes con los días que tiene 30 o 31, pero el truco está en que multiplica por una cantidad mayor el 0,01666% en vez de la cantidad más baja que es el 0,01643%.

El banco sale beneficiado, ya que todos los años cobra de más a todos sus clientes.

02-AVAL Y TITULIZACIÓN.

Puede ser una cláusula pero se trata más bien de una práctica financiera, por su importancia merece la pena que la introduzcamos.

La titulación consiste en agrupar un conjunto de créditos, en una misma cartera. Los bancos transforman activos poco líquidos, en instrumentos para obtener financiación.

Por lo que si empaquetan un crédito hipotecario dentro de un fondo de titulación este no hace referencia al avalista, y si descubrimos esta titulación podemos exigir la extinción del aval.

03- CANCELACIÓN O SUBROGACIÓN DE PRÉSTAMO CONCERTADO POR EL PROMOTOR.

Ocurre cuando hay una promoción de vivienda nueva y el promotor ha constituido una hipoteca para afrontar los gastos de la construcción. Si el comprador de la vivienda quiere subrogar la hipoteca ya constituida, esta cláusula le impone los gastos de cancelación.

Básicamente la subrogación en este caso consiste en que el préstamo hipotecario cambia de deudor. El promotor vende un inmueble hipotecado y se pacta, de común acuerdo con el banco, que parte de ese pago se hace asumiendo la deuda hipotecaria del promotor.

Este gasto lo tiene que asumir el promotor de la vivienda, que es el que tiene que cancelar su préstamo hipotecario.

04- CAPITALIZACIÓN DE INTERESES.

Esta cláusula supone que los intereses ya vencidos y no pagados se suman al capital total del préstamo hipotecario.

Ejemplo práctico: una persona no paga una cuota de su hipoteca. Este impago genera unos intereses de demora que se sumarán al capital pendiente, y así sucesivamente va aumentando el capital pendiente de pagar.

Se trata de una cláusula abusiva mezclando dos cosas bien distintas capital e intereses de demora pendientes.

05- CLÁUSULA DE EXTENSIÓN DE LA FIANZA DE UN PRÉSTAMO HIPOTECARIO.

Esta cláusula permite que tras la adjudicación de una vivienda en un procedimiento hipotecario, continuar con dicha ejecución contra los fiadores del préstamo hipotecario.

Evidentemente estamos hablando cuando la adjudicación de una vivienda es por debajo del valor del préstamo hipotecario.

06- COMISIÓN POR CANCELACIÓN ANTICIPADA, RIESGO DE INTERÉS Y DESISTIMIENTO.

La comisión por cancelación o amortización anticipada parcial o total: retribuye al banco por los trámites administrativos y la compensación por lo que deja de percibir –o lucro cesante- al dejar de generar y cobrar los intereses por el capital pendiente del préstamo.

La comisión de compensación por riesgo de interés: remunera al banco cuando cancelamos el préstamo y por ejemplo, el interés actual es menor del que estamos pagando. Será el pactado con la entidad, sólo se cobrará si la cancelación supone una pérdida para la entidad.

Esta cláusula puede ser legal, pero si ha sido introducida en el préstamo hipotecario sin informar previamente al consumidor de su existencia claramente deja de serlo.

07- COMISIONES DE ESTUDIO Y APERTURA DEL CRÉDITO HIPOTECARIO.

Son comisiones totalmente abusivas ya que si no las aceptas no te conceden la hipoteca, y además no han sido negociadas previamente con el cliente. Por otra parte si firmamos el préstamo con nuestro banco habitual, conoce nuestra solvencia y no tiene sentido cobrarnos por algo que conoce.

08-COSTAS JUDICIALES.

Las costas judiciales las impone un juez de oficio, por lo que el banco no es está legitimado para atribuirlas a los clientes, ni tampoco calcular la cantidad.

09- EMISIÓN DE PAGARÉ EN BLANCO.

No es habitual pero consiste en la emisión de un pagaré en blanco como garantía de cobro de la hipoteca.

Un pagaré es un documento privado en el que el emisor (persona física o jurídica), se compromete a pagar al beneficiario un importe determinado a la fecha del vencimiento.

El pagaré está en blanco y el importe lo complementa el prestamista de forma unilateral, sobre la cantidad que estima que le falta por cobrar. Es una cláusula abusiva.

10- GRAN CUOTA FINAL-

En esta cláusula el banco deja para la última cuota del préstamo una cuota final bastante elevada. Hay casos de cuotas de hasta el 30% del capital prestado, de esta manera nos parece que la cuota mensual es baja, pero al final del préstamo viene la sorpresa de una súper cuota.

Es abusiva en tanto que normalmente no se le explica al consumidor con transparencia y este no tiene la oportunidad de negarse.

11- IMPOSICIÓN DE LA SOCIEDAD TASADORA.

Se trata de imponer los gastos de tasación del inmueble para que los abone el comprador. Tenemos que tener claro que hay libertad para la elegir la sociedad tasadora y que en todo caso el banco está obligado a entregar al cliente copia de la tasación.

12- IMPUTACIÓN DE PAGOS EN ORDEN INVERSO.

Esta cláusula invierte el orden de pago quedando siempre más capital para amortizar, beneficiando al banco.

Esta cláusula contraviene los artículos 1172, 1173 y 1174 del código Civil, por lo tanto el acreedor no puede imponer los pagos, y además tiene que respetar este orden: intereses remuneratorios, principal, intereses moratorios y costas.

13- INTERESES DE DEMORA ABUSIVOS.

Muchos bancos han incluido en sus préstamos hipotecarios una cláusula en la que se estipula unos intereses de demora muy superiores a los legales, lo que conlleva a que la suma de los impagos y los intereses aumenten a cantidades astronómicas en supuestos de hipotecados que llevan años sin pagar su hipoteca o algunas mensualidades.

” Los intereses de demora de préstamos o créditos para la adquisición de vivienda habitual, garantizados con hipotecas constituidas sobre la misma vivienda, no podrán ser superiores a tres veces el interés legal del dinero” recoge el artículo 114 de la Ley Hipotecaria.

Más información en ¿No puedes pagar tu hipoteca y te han demandado judicialmente? ¡No pagues intereses abusivos!

14- IRPH.

El IRPH (Índice de Referencia de Préstamos Hipotecarios) es un índice alternativo al Euríbor, el propio banco influye en la decisión del valor que se impone en el IRPH, por lo que los clientes quedan totalmente desamparados. Además, los usuarios reclaman que en sus escrituras de firma de hipoteca no quedaba constancia de este índice, de cómo se calculaba y sus consecuencias a largo plazo.

Las personas afectadas se ven perjudicadas porque el IRPH es un índice bastante más elevado que el Euríbor y como ya hemos dicho, ¡es susceptible de manipulación!

Para más información ver 6 Claves para eliminar el IRPH y bajar la hipoteca.

15- LA CLÁUSULA SUELO.

La más famosa de las cláusulas abusivas. En general, en España lo que se paga de cuota mensual de la hipoteca depende de un tipo de referencia: el Euribor. Cuando baja el Euribor debería bajar nuestra cuota. Pero por desgracia en millones de escrituras de préstamos hipotecarios los bancos introdujeron las llamadas “cláusulas suelo” un tope que establece un interés mínimo a pagar en las cuotas mensuales, con lo cual no se pueden beneficiar de las bajadas de tipos de interés.

Una cláusula abusiva en toda regla.

16- LIQUIDACIÓN UNILATERAL DE LA DEUDA IMPAGADA.

Estipula que el banco puede presentar directamente la liquidación de su importe para iniciar el procedimiento de ejecución hipotecaria.

17- PROHIBICIÓN DE ARRENDAR, ENAJENAR Y GRAVAR.

Par entenderlo mejor no podemos alquilar, vender o «gravar» nuestra vivienda. Esto último hace referencia a algún trámite que pueda afectar al bien inmueble.

Es una cláusula que nos obliga a pedir permiso al banco para poder realizar cualquiera de estas acciones con la vivienda hipotecada o parte integrante de ella. El banco no podrá imponer al propietario esta prohibición.

18- RECLAMACIÓN DE POSICIONES DEUDORAS.

Nuestra cuenta se queda en números rojos y da igual si es solamente durante un día o solamente por un euro, se cobra una comisión por la que el banco cobra a sus clientes entre 20 y 30 euros cada vez que se produce, y que quebranta la norma Tercera, apdo.3º de la Circular del Banco de España 8/1990.

Es abusiva porque impone gastos por servicios no prestados o por servicios que pertenezcan a la concesión o administración del préstamo en si, por ejemplo una carta que envía el banco no justificaría este servicio.

19- REDONDEO.

El banco ni corto ni perezoso impone una cláusula que cuando calcula los intereses redondea al alza en todas las operaciones, una vez más el banco obtiene unos ingresos sin prestar servicio alguno.

Es una cláusula abusiva declarada así por el Tribunal Supremo.

20- RENUNCIA A EXAMINAR LA ESCRITURA.

Aunque parece una broma no lo es, es una cláusula abusiva que nos pueden colar y que nos pone en manos de la otra parte, asumiendo un riesgo altísimo. Examinar la escritura varios días antes y asesorarse por profesionales es lo más sensato.

21- RENUNCIA A LOS JUZGADOS DE NUESTRA LOCALIDAD.

Se trata de que el banco impone una cláusula abusiva donde renunciamos a los juzgados de nuestro domicilio aceptando que estos sean los juzgados designados por la entidad bancaria, renunciando al derecho que nos pueda corresponder por ley.

22- RENUNCIA AL BENEFICIO DE EXCUSIÓN, DIVISIÓN Y ORDEN.

Beneficio de excusión: es el derecho que ostenta el fiador para oponerse a la ejecución de sus bienes, prestados en garantía, mientras que el ejecutante no haya ejecutado todos los bienes del deudor.

Beneficio de división: en el caso de que coexistan dos o más fiadores para una misma deuda ésta deberá ser dividida a partes iguales.

Beneficio de orden: es la potestad del fiador, en caso de incumplimiento del deudor principal, para imponer al acreedor a guardar un orden a la hora de reclamar cantidad total adeudada.

23- CLÁUSULA SEGURO DE DAÑOS DE LA VIVIENDA.

Cualquier seguro de daños que no tenga por objeto solamente la vivienda es abusivo. Por tanto los daños solamente pueden cubrir el continente, cualquier otra cosa del contenido, robo etc. es abusivo.

En todo caso el seguro solo cubrirá el continente y a la hora de tasar la vivienda hay que restar el valor del suelo.

24- CLÁUSULA DE SEGURO DE VIDA.

Esta cláusula abusiva obliga a contratar un seguro de amortización en caso de fallecimiento, invalidez, desempleo o insolvencia.

Esta práctica limita el derecho de los clientes a buscar la entidad aseguradora que nos ofrezca las mejores condiciones económicas y de fiabilidad.

Si se constata esta irregularidad estamos en nuestro derecho de reclamar al banco las cantidades abonadas por el seguro al banco.

25- CLÁUSULA DE SERVICIOS LIGADOS AL PRÉSTAMO HIPOTECARIO.

No resulta nada raro que el banco obligue al cliente a contratar servicios totalmente ajenos al préstamo hipotecario, tarjetas, seguros etc. es totalmente ilegal.

26- TASA ANUAL EQUIVALENTE.

Es lo que se conoce como TAE, es un porcentaje, resultado de una fórmula matemática, que incluye el tipo de interés –interés nominal–, el número de años de la hipoteca y la comisión de apertura, si la hubiera, independientemente de que este último gasto haya tenido que abonarse de un golpe tras la formalización del préstamo. Los gastos de notaría, estudio, impuestos, etcétera, no entran en el cálculo.

¿Cómo sabemos que el banco está aplicando la TAE pactada? Si en lo largo de la vida del crédito estos gastos aumentan están haciendo variar la TAE y no están cumpliendo con sus obligaciones.

Es algo complejo de calcular por lo que si tenemos sospechas de que esto está ocurriendo lo mejor es acudir a un profesional.

27- CLÁUSULA DE TITULIZACIÓN, CESIÓN DE CRÉDITO.

La titulación consiste en agrupar un conjunto de créditos, en una misma cartera. Los bancos transforman activos poco líquidos, en instrumentos para obtener financiación.

Con esta cláusula se renuncia a ser informado en caso de que el banco ceda o haya titulizado su préstamo hipotecario.

Se trata de una cláusula abusiva declarada por el Tribunal Supremo.

28- CLÁUSULA VENCIMIENTO ANTICIPADO.

Es una cláusula abusiva incorporada al préstamo hipotecario en la que se establece que el acreedor podrá dar por vencido anticipadamente el préstamo (antes de la fecha prevista), en el caso de que el deudor no cumpla con las obligaciones de pago.

La Ley 1/2013 dice que “2. Podrá reclamarse la totalidad de lo adeudado por capital y por intereses si se hubiese convenido el vencimiento total en caso de falta de pago de, al menos, tres plazos mensuales sin cumplir el deudor…”

Por tanto es abusivo y nulo aplicar la cláusula de vencimiento anticipado por la falta de pago de una simple cuota de nuestro préstamo hipotecario.

Más información en ¿Has dejado de pagar alguna cuota de tu hipoteca? ¡Cuidado con la cláusula de vencimiento anticipado!

29- VENCIMIENTO ANTICIPADO, INCENDIO.

En este caso la cláusula abusiva dice que el acreedor podrá dar por vencido anticipadamente el préstamo, en el caso de incendio de la finca hipotecada o cualquier otro acontecimiento-incluida la modificación de la normativa urbanística o constructiva- que pudiera influir negativamente en el valor de la finca.

AYF Asesores